Dirk Löhr

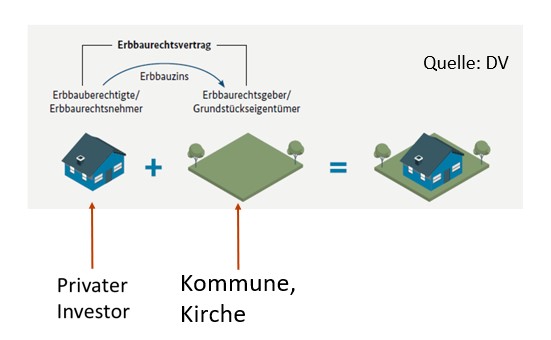

Das Erbbaurecht erlebt eine Renaissance. Immer mehr Kommunen sind bestrebt, auch bei Zwischenerwerbsmodellen der Baulandentwicklung die Grundstücke über Erbbaurecht abzugeben. Ausschlaggebend sind hierfür zumeist soziale und städtebauliche Motive. Anders als bei herkömmlichen Sozialbindungen kann beim Erbbaurecht z.B. die Sozialbindung über die gesamte Vertragsdauer des Erbbaurechts aufrechterhalten werden (BGH, Urt. vom 08.02.2019, Az.: V ZR 176/17). Zudem kann nicht nur die Nutzung des betreffenden Grundstücks selbst, sondern auch die Zwischen- und die Nachnutzung gesteuert werden. Bei entsprechend großflächigen Vergaben über Erbbaurechte sind auch gesamthafte Überplanungen nach Ablauf der Vertragsdauer möglich. Die zuletzt genannten Aspekte sind nicht nur für Wohnbaugebiete, sondern auch für Gewerbeflächen interessant. Gewerbegebiete, die sich im Laufe der Zeit problematisch entwickelt haben, sind keine Einzelfälle.

Bei der Vergabe von durch die Kommune neu erschlossenen Baugrundstücken über Erbbaurecht ergibt sich allerdings ein zentrales Problem: Die Kommune musste mit der Entwicklung und Zwischenfinanzierung in Vorleistung treten. Dies erfordert oftmals neue Schulden, oder verhindert zumindest den Abbau von Altschulden. Das investierte Geld muss aber wieder hereingeholt werden. In einigen Bundesländern wacht die Kommunalaufsicht streng darüber – das gilt insbesondere bei Kommunen, die sich in Haushaltsschieflagen befinden.

Ähnliche Überlegungen gelten nicht nur für den Zwischenerwerb, sondern auch für andere Situationen, die mit einem kommunalen Durchgangserwerb korrespondieren (z.B. Städtebauliche Entwicklungsmaßnahmen – s. hierzu F. Thiel, Städtebauliche Entwicklungsmaßnahmen mit Erbbaurecht – ein bodenpolitisches Traumpaar, GuG 2/2023).

Die aus den Erbbauzinsen eingenommenen Zahlungsströme sind nun oftmals zu gering, um die Kosten der Baulandentwicklung in überschaubaren Zeiträumen abdecken zu können. Dies ist ein wichtiger Grund dafür, warum Kommunen zumeist die Veräußerung wählen (oder von der Kommunalaufsicht auf diesen Weg gedrängt werden).

Allerdings gibt es einen Weg, um dieser Problematik zu begegnen: Der Erbbauzins darf dann nicht mehr in laufenden Raten kontinuierlich bezahlt werden, sondern muss in kapitalisierter Form in einem Einmalbetrag abgelöst werden.

Der Vorteil für den Investor besteht in vorteilhafteren Beleihungskonditionen – die Vorauszahlung des Erbbauzinses in kapitalisierter Form ähnelt einem Kaufpreis für das Grundstück. Allerdings wird der Investor nur zwischenzeitig, nicht aber endgültig von Aufwertungen des Standortes profitieren können, da ja das Grundstück i.d.R. nach Ablauf des Vertrages wieder an die Kommune zurückfällt (bedingte Ausnahmen sind die Verlängerung oder Erneuerung).

Die Kommune hingegen hat langfristig Zugriff auf das Grundstück und kann die o.a. Bindungen durchsetzen. Allerdings muss sie sich klar darüber sein, dass der kapitalisierte Erbbauzins regelmäßig unterhalb eines Verkaufspreises liegen wird.

Das Beispiel China, in dem für städtische Grundstücke die Einmalzahlung des (kapitalisierten) Erbbauzinses üblich ist, zeigt zudem, dass bei Vorab-Einmalzahlungen an die Stelle der Spekulation mit Baugrundstücken die Spekulation mit Erbbaurechten treten kann. Diese Gefahr ist allerdings umso geringer, je weitreichender die Sozialbindungen sind und je kürzer die Laufzeit des Erbbaurechtsvertrages ist (Erbbaurechte an Gewerbegrundstücken haben i.d.R. eine deutlich kürzere Vertragslaufzeit als solche an Wohngrundstücken). Üblich sind ohnehin Zustimmungsrechte des Erbbaurechtgebers (Kommune) beim Verkauf eines Erbbaurechts; ebenfalls sind Vereinbarungen über einen zukünftigen Verkaufspreis denkbar, wenngleich bislang unüblich (zu denken ist in Anlehnung an das Münchner Verfahren die Orientierung am Verkehrswert für Volleigentum abzüglich eines Abschlags).

Die Beispiele zeigen: Auch, wenn der Wind der Refinanzierungslasten den Kommunen ins Gesicht bläst, kann das Erbbaurecht als Gestaltungsvehikel der Bodenpolitik auch im Durchgangserwerb in Betracht gezogen werden.